Engangsavgift på personbiler

Engangsavgiften på personbiler utgjør et kraftig klimapolitisk virkemiddel. Ved å videreføre og forsterke klimaprofilen i engangsavgiften og momsen på biler kan en halvere personbilenes CO2-utslipp i løpet av 12-15 år. Enda kraftigere utslippskutt er mulig på lengre sikt.

Foto: Flemming Dahl

1. Problem og formål

Kjøpsavgiften på motorvogner ble etablert i 1955 som et midlertidig tiltak for å begrense valutaforbruket knyttet til vareimport. Avgiften ble satt til 10 prosent av importverdien. Tiltaket ble gjort permanent gjennom lov av 19. juni 1959 nr. 2 om avgifter vedrørende motorkjøretøyer og båter, som fastslår at skal det betales avgift til statskassen ved første gangs registrering av motorvogner. I 1971 var avgiftssatsen kommet opp i 67 prosent beregnet på de første kr 5 000 av tollverdien og 100 prosent på den delen som oversteg kr 10 000, tilsvarende ca. kr 70 000 med dagens pengeverdi, (OFV 1971).

Fram til og med 1981 var avgiften en ren verdiavgift. I perioden 1982 til 1991 ble avgiften gradvis lagt om til en dels verdibasert, dels vektbasert avgift. Fra 1996 var avgiften i hovedsak basert på tre kriterier: (egen)vekt, slagvolum og motoreffekt. Fra og med skatteåret 2007 ble slagvolumskomponenten erstattet av et beløp bestemt av kjøretøyets CO2-utslipp (gram/km), slik dette blir oppgitt ved typegodkjenningen. I 2012 ble det dessuten innført en komponent bestemt av det typegodkjente NOX-utslippet. Med virkning fra 2017 er effektkomponenten avskaffet.

Særavgiftsutvalget (NOU 2007:8) slo fast at:

Engangsavgiften har først og fremst til formål å skaffe staten inntekter. Avgiften skal imidlertid også ivareta hensynet til miljø og sikkerhet. Gjennom en progressiv satsstruktur er det videre lagt vekt på fordelingshensyn.

Gjennom innføring av CO2-komponenten, samt fritaket for nullutslippsbiler, er engangsavgiften blitt et viktig klima- og miljøpolitisk virkemiddel. Skatteinsentivene skal motivere bilkjøperne til å velge drivstoffgjerrige biler med lave CO2-utslipp.

2. Beskrivelse av tiltaket

Engangsavgiften på motorvogner påløper ved første gangs registrering av kjøretøy i Norge. Avgiftssatsene for personbiler i 2017 er framstilt i figur 1.

Kjøretøyets tollverdi eksklusive engangsavgift er belagt med 25 prosent merverdiavgift, så fremt kjøretøyet er utstyrt med forbrenningsmotor. Fra 2002 regnes det ikke moms av engangsavgiften.

Engangsavgiften på motorvogner var i forslaget til statsbudsjettet for 2017 (gul bok) anslått å innbringe ca. 17 mrd. kr (Finansdepartementet 2016). Av dette utgjør avgiften på nye personbiler erfaringsmessig rundt 70 prosent.

Figur 1: Engangsavgift på personbiler i 2017, som funksjon av CO2-utslipp, egenvekt og NOX-utslipp. Kilde: Regjeringen.no

Figur 1: Engangsavgift på personbiler i 2017, som funksjon av CO2-utslipp, egenvekt og NOX-utslipp. Kilde: Regjeringen.no

CO2– og vektkomponentene er markert progressive, i den forstand at avgiftsbeløpet stiger stadig brattere etter hvert som CO2-utslippet eller egenvekten øker. NOX-avgiften er lineær og utgjør i 2017 kr 70,93 per mg/km. Høyeste tillatte NOX-utslipp i henhold til Euro 6-standarden er 80 mg/km. For biler som er typegodkjent etter Euro 5-standarden, er høyeste tillatte NOx-utslipp 180 mg/km.

CO2-avgiftskomponenten for 2017 er null ved et utslipp på 75 g/km. Ved lavere utslipp enn dette er den negativ, dvs. at beløpet kan trekkes fra summen av vekt- og NOX-utslippskomponentene. Dersom summen av CO2-, NOx- og vektkomponentene skulle bli negativ, settes engangsavgiften til null.

Utslipp og drivstofforbruk framgår av typegodkjenningen, der en inntil videre bruker den såkalte NEDC-testen (New European Driving Cycle) - en laboratorietest der en simulerer kjøring med et bestemt hastighets- og stoppmønster. Selv om testen i utgangspunktet var satt opp slik at den skulle gi realistiske mål på drivstofforbruk og utslipp, har det vist seg at NEDC-målingene i økende grad undervurderer CO2-utslippene i virkelig trafikk (Mock m. fl. 2013; Tietge m. fl. 2015, 2016; Hagman og Amundsen 2013, Hagman m. fl. 2015). Avviket for 2015-årsklassen av personbiler er av Tietge m. fl. (2016) beregnet til 42 prosent, mens det i år 2001 ikke var større enn 9 prosent. Som følge av EU-forordning 443/2009 (se avsnitt 5 nedenfor) og fordi en rekke europeiske land har innført bilavgifter som blant annet avhenger av CO2-utslippet, er det blitt maktpåliggende for bilprodusentene å optimalisere kjøretøyenes utslipp i løpet av NEDC-testen, uten at utslippet i virkelig trafikk nødvendigvis går like mye ned. Disse tilpasningene ligger innenfor regelverket - se ICCT (2015: 66-67) og Eurokrav og typegodkjenning av kjøretøy for detaljer.

Fritak fra avgiften

Nullutslippskjøretøy er fritatt fra så vel engangsavgift som merverdiavgift. Dette gjelder batteridrevne elektriske biler samt brenselscellebiler drevet på hydrogen. For hybridbiler, så vel ladbare som ikke-ladbare, gjelder spesielle regler. Vekten av batteripakken skal i prinsippet ikke regnes med når vektavgiftskomponenten beregnes. Det gjøres derfor et sjablongmessig 26 prosents fradrag i egenvekten for ladbare hybrider. For ikke-ladbare hybrider er fradraget i 2017 5 prosent, mot 10 prosent i 2016.

For drosjebiler gis (i 2017) 60 prosents fradrag i vektkomponenten, og CO2-komponenten er rettlinjet fra og med 120 g/km, dvs. at den ikke stiger progressivt som for privatbiler. Avgiftsfradraget er betinget av at bilen går minst tre år som drosje

3. Supplerende tiltak

For at en ikke skal kunne unngå engangsavgiften ved å kjøpe bruktbil i utlandet, er bruktbilimporten belagt med engangsavgift gradert etter bilens alder. Det såkalte bruksfradraget er ment å gjenspeile verdifallet (avskrivningen) på personbiler i Norge. Det prosentvise årlige verdifallet er forholdsvis stort i bilens første år, men avtar etter hvert som bilen blir eldre (Toll- og avgiftsdirektoratet 2013, Eriksen og Jean-Hansen 2012).

EFTAs overvåkningsorgan påpekte i 2013 at de asymmetriske norske reglene for engangsavgift brøt med EØS-reglene, idet de hemmet konkurransen i markedet for leie- og leasingbiler (Proba Samfunnsanalyse 2014). Fra 1.1.2015 er bruksfradraget gjort symmetrisk, dvs at samme fradrag gjelder ved både import og eksport. En person eller et firma som selger sin bil til utlandet, vil få refundert deler av engangsavgiften fra staten.

4. Hvor tiltaket er egnet

Tiltaket gjelder over alt i Norge og omfatter, med noen unntak, alle personbiler som blir registrert. Unntak gjelder for ambassadekjøretøy, ambulanser, brannbiler, begravelsesbiler, biler beregnet på transport av personer med funksjonshemning, og noen andre kategorier.

5. Bruk av tiltaket – eksempler

CO2-utslippet utgjør ca. 2,32 kg per liter bensin og 2,68 kg per liter diesel og er direkte proporsjonalt med drivstofforbruket. I og med innføringen av CO2-utslippskomponenten i 2007 ble drivstoffeffektiviteten derfor en særlig viktig faktor i prisdannelsen. Dieselmotoren er gjennomgående mer energieffektiv enn bensinmotoren, og dieselbilene har typisk lavere CO2-utslipp per km enn sammenliknbare bensinbiler, se Motoreffektivisering av personbiler med forbrenningsmotor. CO2-utslippskomponenten i engangsavgiften førte derfor til en markert endring i bilmodellenes relative priser, i favør av dieselbilene, som ble merkbart billigere sammenliknet med bensinbilene.

Bilkjøperne reagerte på dette gjennom en påtakelig høyere markedsandel for dieselbiler. Deres andel av nybilsalget steg fra 48 prosent i 2006 til 74 prosent i 2007. Siden 2011 har dieselbilandelen falt noe tilbake. Dieselbilene utgjorde 76 prosent av nybilsalget i 2011, og 64, 53, 49, 41 og 31 prosent i årene 2012-2016. Dieselbilenes synkende popularitet har trolig sammenheng med at en siden 2011 i flere byer har overveid å innføre midlertidige eller permanente restriksjoner på bruk av slike kjøretøy i bykjernen. Markedsandelene er også påvirket av at elektriske biler og ladbare hybrider etter hvert har gjort sitt inntog i markedet, med til sammen 35 prosent av salget i januar-august 2017 (se www.ofv.no).

Utviklingen i førstegangsregistrerte personbilers gjennomsnittlige CO2-utslipp, slik det måles i laboratoriet i forbindelse med typegodkjenningen, er vist ved de stiplede kurvene i figur 2.

Figur 2: Nye personbilers gjennomsnittlige, typegodkjente og anslått reelle CO2-utslipp. 2001-2017. Tallene for 2017 gjelder første halvår. Kilder: Fridstrøm og Østli (2017), www.ofv.no, m. fl.

Figur 2: Nye personbilers gjennomsnittlige, typegodkjente og anslått reelle CO2-utslipp. 2001-2017. Tallene for 2017 gjelder første halvår. Kilder: Fridstrøm og Østli (2017), www.ofv.no, m. fl.

I Norge falt dette tallet med 51 prosent fra 2006 til første halvår 2017, da det var 86 gCO2/km. Nedgangen i perioden etter 2006 kan trolig i betydelig grad tilskrives omleggingen av engangsavgiften, kombinert med avgiftsfritakene og de sterke virkemidlene til støtte for nullutslippsbiler (Figenbaum m. fl. 2015, 2016). Se også Incentiver for elektromobilitet.

Mens CO2-utslippet fra nye biler i Norge tidligere lå merkbart høyere enn i EU, har nivået siden 2011 vært lavere hos oss enn i EU. At det laboratoriemålte utslippet er gått markert ned også i EU kan trolig tilskrives EU-forordning 443/2009 om at bilprodusentene må bringe det gjennomsnittlige utslippet fra nye personbiler ned til 130 g/km i 2015, og til 95 g/km innen 2021. Forordningen har etter alt å dømme medført at tilbudet av null- og lavutslippsbiler har økt, noe også norske bilkjøpere har nytt godt av.

Ute på vegen har CO2-utslippet fra nye personbiler ikke sunket like kraftig som i laboratoriet, se Eurokrav og typegodkjennelse kjøretøy. De heltrukne kurvene i figur 2 viser gjennomsnittlig utslipp fra nye personbiler i virkelig trafikk, anslått ved å korrigere laboratoriemålingene i henhold til avviksberegninger sammenfattet av International Council on Clean Transportation (ICCT 2015, Mock m. fl. 2013, Tietge m. fl. 2015, 2016). Når en gjør denne korreksjonen, viser det seg at 74 prosent av den laboratoriemålte utslippsnedgangen i EU fra 2006 til 2015 er fiktiv. I Norge er det tilsvarende tallet 33 prosent. Vi er vesentlig bedre stilt på grunn av det store innslaget av elbiler. Disse har nullutslipp så vel i laboratoriet som ute på vegen. For de ladbare hybridene, derimot, er avviket usikkert, og trolig atskillig større enn for vanlige bensin- og dieselbiler.

Forskjellen mellom laboratoriemålinger og virkelig trafikk innebærer likevel ikke at engangsavgiften er uten effekt på klimagassutslippene. Det virkelige utslippet er grovt regnet proporsjonalt med det laboratoriemålte. Dersom en lykkes med å styre kjøpet av nye personbiler i retning av modeller med lave utslipp i laboratoriet, vil utslippet reduseres også ute på vegen.

6. Miljø- og klimavirkninger

Utviklingen i bilparkens gjennomsnittlige driftsutslipp

Så lenge kurvene i figur 2 peker nedover, vil de nye bilenes inntog bidra til å redusere bilparkens gjennomsnittlige utslipp. Men det tar tid. Norske personbiler lever i gjennomsnitt i ca. 17 år, og de største bilene lever lengst (Fridstrøm m. fl. 2016). Nedgangen i bilparkens gjennomsnittlige utslipp henger derfor 10-12 år etter nedgangen for nye biler.

Figur 3 viser utviklingen i to alternative scenarier. Trendbanen er i all hovedsak en forlenging av den utvikling vi har sett i markedet for nye personbiler i perioden 2010-2016, i retning av stadig flere elbiler og ladbare hybrider. I ultralavutslippsbanen er det forutsatt at nesten alle nye personbiler (96 prosent) solgt i 2025 er nullutslippsbiler, omtrent i tråd med det såkalt disruptive scenariet i Nasjonal transportplan 2018-2029 (Meld. St. 33 2016-2017).

Figur 3: Beregnet gjennomsnittlig CO2-utslipp per personbilkilometer 2015-2050 i virkelig trafikk, for henholdsvis nye biler og hele personbilparken, i to scenarier – trendbanen og ultralavutslippsbanen. Kilder: Fridstrøm og Østli 2016, Fridstrøm 2017b. .

Figur 3: Beregnet gjennomsnittlig CO2-utslipp per personbilkilometer 2015-2050 i virkelig trafikk, for henholdsvis nye biler og hele personbilparken, i to scenarier – trendbanen og ultralavutslippsbanen. Kilder: Fridstrøm og Østli 2016, Fridstrøm 2017b. .

Det reelle utslippet fra den norske personbilparken var i 2015 så høyt som 190 gCO2/km. Framskrivingene viser at bilparkens gjennomsnittlige CO2-utslipp kan komme ned på halvparten av dagens nivå en gang om 12-15 år, avhengig av den teknologiske utvikling og av hvilken avgiftspolitikk som føres (se tiltaket Utskifting av kjøretøyparken).

Virkninger via nybilsalget

Ved hjelp av bilgenerasjonsmodellen BIG (se Fridstrøm m. fl. 2016; Østli m. fl. 2017) har Steinsland m. fl. (2016) beregnet endringene i nybilsalget per 2014 under seks hypotetiske endringer i engangsavgiften:

- 10 prosent høyere engangsavgift på alle nivå

- 10 prosent høyere CO2-komponent

- 10 prosent høyere vektkomponent

- 10 prosent høyere motoreffektkomponent

- Gjeninnføring av engangsavgift på elbiler/nullutslippsbiler

- Gjeninnføring av moms og engangsavgift på elbiler/nullutslippsbiler.

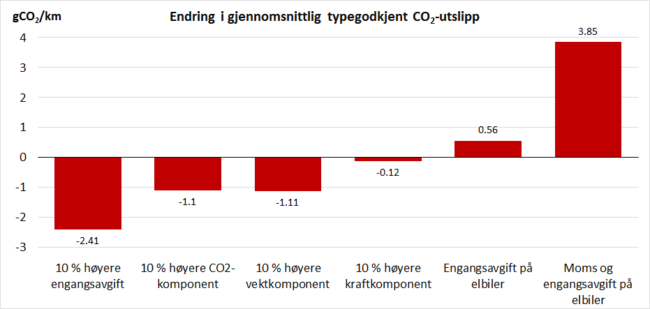

Beregningene er gjort med utgangspunkt i de skattereglene som gjaldt i 2014. Hvert av de seks alternativene leder ifølge modellen til en bestemt endring i kjøpsatferden. Dette påvirker det gjennomsnittlige utslippet fra nye personbiler, som vist i figur 4.

Figur 4: Absolutte endringer i gjennomsnittlig typegodkjent CO2-utslipp fra nye personbiler, i seks ulike alternativ for avgiftsomlegging per 2014. Kilde: Steinsland m. fl. 2016.

Figur 4: Absolutte endringer i gjennomsnittlig typegodkjent CO2-utslipp fra nye personbiler, i seks ulike alternativ for avgiftsomlegging per 2014. Kilde: Steinsland m. fl. 2016.

Mens 10 prosent høyere engangsavgift beregnes å føre til 2,41 gCO2/km lavere gjennomsnittlig typegodkjent utslipp fra nye biler, gir gjeninnføring av moms og engangsavgift på elbiler en økning på 3,85 gCO2/km. Forskjellen mellom disse to politikkalternativene er 6,3 gCO2/km, eller rundt 5,5 prosent, svarende til en kvart million tonn mindre CO2-utslipp fra 2014-årskullet av personbiler i løpet av kjøretøyenes levetid. Da har vi regnet med at hver bil tilbakelegger 200 000 km, og at det virkelige utslippet i trafikken er 40 prosent høyere enn det typegodkjenningen viser.

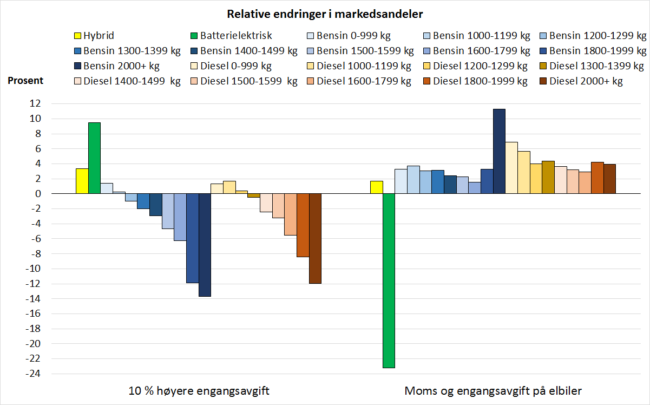

Hva ligger bak denne forskjellen? I figur 5 viser vi hvordan de to mest ytterliggående avgiftsendringene vil forskyve salget mellom biler i ulike vekt- og drivstoffklasser. 10 prosent økt engangsavgift vil gi merkbart større salg av elbiler, og dessuten økende markedsandeler for hybrider og for de mindre bensin- og dieselbilene. De større bilene med kun forbrenningsmotor vil tape terreng. Gjeninnføring av moms og engangsavgift på elbiler, vist til høyre i figur 5, vil ha nesten diametralt motsatt effekt. Salget går opp i alle bilsegment unntatt for elbiler.

Figur 5: Relative endringer i markedsandeler, etter drivstoff og vektklasse, i to ulike alternativ for avgiftsomlegging per 2014. Kilde: Steinsland m. fl. 2016.

Om vi segmenterer bilene etter CO2-utslipp (i henhold til typegodkjenningstesten), får vi et tilsvarende bilde. Økt engangsavgift gir økt salg av lavutslippsbiler og redusert salg av høyutslippsbiler. Gjeninnføring av moms og engangsavgift på elbiler gir derimot økt salg i alle bilsegment med CO2-utslipp større enn null.

Det er ikke bare CO2-komponenen som reduserer CO2-utslippet. Vektkomponenten i engangsavgiften viser seg å ha like god effekt. Det aller mest slagkraftige virkemidlet er likevel momsfritaket, jf. figur 4

Virkninger via reiseetterspørselen

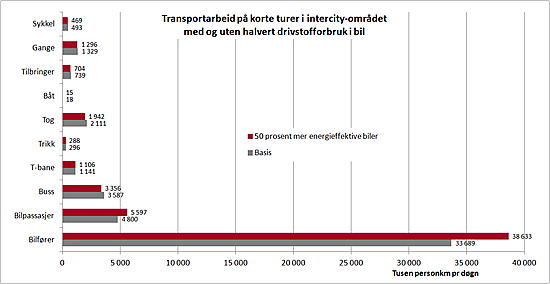

BIG-modellens resultater gjelder under forutsetning av at bilenes kjørelengde ikke endrer seg, og at endringene i drivstoffkostnader ikke får virkninger for andre reisemidler enn bilen. Dette er forenklende forutsetninger. For å anslå den samlede effekten av endringer i engangsavgiften må vi også ta med alle konkurrerende reisemidler. Til det formål har en gjort beregninger med RTM-modellen (RTM = regionale transportmodeller) for korte reiser i intercity-området rundt Oslo og med NTM5-modellen for lange reiser (NTM5 = nasjonal persontransportmodell), se Fridstrøm m. fl. (2014) og Steinsland (2014).

NTM5- og RTM-modellene skiller ikke mellom ulike typer personbiler. En bil har en viss kilometerkostnad, hvor drivstoffet inngår. Det nærmeste en i modellene kommer å beskrive en situasjon der bilenes gjennomsnittlige drivstofforbruk blir halvert, er å forutsette at alle biler har det samme drivstofforbruket per kilometer, lik halvparten av dagens gjennomsnitt.

I modellberegningene er CO2-utslippet fra elektrisk drevne reisemidler satt til null, siden kraftverkene som leverer strøm, alle er omfattet av EUs kvotehandelssystem (se Alfsen 2014). Så lenge det er overskudd på kvoter i systemet, blir dette ikke helt riktig. En kunne ha belastet elbiler, tog, T-bane og trikk med en CO2-utslippsrate beregnet ut fra en norsk eller nordisk energimiks. Men denne raten er fortsatt så lav, sammenliknet med fly, buss og bensin- og dieselbiler, at det ikke ville gjort noen avgjørende forskjell i resultatene. Resultatene er oppsummert i figur 6 og 7. For detaljer vedrørende CO2 utslipp vises til TEMPO-rapporten (Fridstrøm og Alfsen 2015).

Halvert CO2-utslipp per kilometer betyr også halvert drivstofforbruk og, under ellers like forhold, halvert drivstoffkostnad for bilister. Dette gjør bilen mer konkurransedyktig som reisemiddel. Modellen viser at bilistene i intercity-regionen dermed vil kjøre 15 prosent mer på korte turer, svarende til en elastisitet på ca. -0,3. Det samlede transportarbeidet på korte turer går opp med 11 prosent, ifølge modellen, en type tilbakevirkning kjent som 'rebound'-effekten (Schipper og Grugg 2000, Small og van Dender 2005). Buss, T-bane, trikk, tog og båt får henholdsvis 6, 3, 2½, 8 og 16 prosent mindre trafikk. Samlet CO2-utslipp på korte turer synker med 40 prosent. I intercity-området utgjør dette anslagsvis 1,048 millioner tonn CO2 per år.

Flere norske studier kommer, ut fra kjørelengde før og etter bilkjøp og grunner til at husholdningen kjøpte bilen, fram til omtrent tilsvarende virkninger (Figenbaum og Kolbenstvedt 2015, 2016). Se også Elektrifisering av bilparken.

Figur 6: Virkningen av halvert drivstofforbruk i personbiler. Persontransportarbeid på korte reiser i intercity-regionen rundt Oslo, etter reisemiddel. Kilde: Fridstrøm m. fl. 2014.

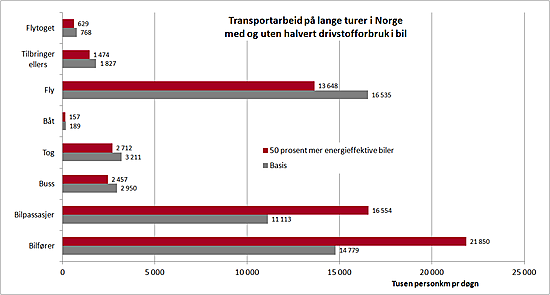

På lange reiser beregner modellen at transportarbeidet innenlands i Norge vil gå opp med snaut 16 prosent. Trafikkarbeidet med bil går opp med ikke mindre enn 48 prosent. De kollektive transportmidlene taper mellom 15 og 18 prosent av sin trafikk på lange avstander, se figur 7. Utslippet fra personbiler synker ifølge modellen med 210 000 tonn, eller 26 prosent. Nesten halvparten av energieffektiviseringen synes med andre ord å bli borte gjennom en rebound-effekt. Men i dette tilfellet oppstår en interessant annen ordens tilbakevirkning, ved at en betydelig del av biltrafikkveksten består av reiser overført fra fly. CO2-utslippet fra fly synker dermed med 109 000 tonn per år, tilsvarende nesten 14 prosent av personbilenes opprinnelige utslipp. Alt i alt synker CO2-utslippene på lange reiser med 354 000 tonn per år, svarende til 44 prosent av bilenes opprinnelige utslipp og 16 prosent av totalutslippet på lange reiser (Fridstrøm og Alfsen 2015). Det innebærer en slags 'endelig' rebound-efffekt på bare 6 av de opprinnelige 50 prosentene som utgjorde energieffektiviseringen for personbiler.

Figur 7: Virkningen av halvert drivstofforbruk i personbiler. Persontransportarbeid på lange reiser i Norge, etter reisemiddel. Kilde: Fridstrøm m. fl. 2014.

Det kan likevel tenkes at rebound-effekten ville bli en del større i virkeligheten. En økning i bilholdet er sannsynlig dersom energikostnaden ved bilbruk halveres. Dette vil forsterke tendensen til økt bilbruk på både korte og lange avstander.

På den annen side tar beregningene ikke hensyn til andre klimagasser enn CO2. Dersom vi skulle regne inn klimaeffekten av kondensstriper og fjærskyer, ville utslippsreduksjonen i luftfart fått halvannen til to ganger så stor vekt (Aamaas og Fridstrøm 2014), og hele rebound-effekten i markedet for lange reiser ville muligens forsvinne.

Forutsetningen om at alle biler er like, er unøyaktig. Når og hvis bilparken for en stor del består av ladbare biler, batterielektriske og hybrider, vil mønstret i drivstofforbruket på henholdsvis korte og lange reiser endre seg. På korte reiser vil mange biler kjøre uten drivstofforbrenning og utslipp. På lange reiser, derimot, vil mange av de ladbare hybridene etter hvert kople inn forbrenningsmotoren, og en stor del av de lange turene vil fortsatt bli gjort med vanlige bensin- og dieselbiler. Til forskjell fra i dag vil drivstofforbruket og utslippet per kilometer muligens bli lavere enn gjennomsnittet ved bykjøring, mens det motsatte vil gjelde for lange turer på landevegen. Det innebærer at modellberegningene trolig undervurderer utslippsgevinsten på korte turer. På lange reiser, derimot, kan modellen ha overvurdert utslippsgevinsten.

Beregninger gjort av Madslien og Kwong (2015) med den oppdaterte langdistansemodellen NTM6 gav betydelig lavere effekter enn tidligere analyser - i mange tilfeller mindre enn halvparten så stor trafikkendring ved 50 prosents økt drivstoffpris som beregnet av Fridstrøm m. fl. (2014) (figur 6 og 7). Prisfølsomheten for bensin og diesel er trolig på veg nedover, i takt med økende inntektsnivå, og i takt med overgangen til elektriske eller mer drivstoffgjerrige biler.

Steinsland m. fl. (2016) studerte, ved hjelp av NTM6 og den regionale transportmodellen for det sentrale Østlandet (DOM Intercity), effekten av en kilometeravgift på 20 øre, svarende til en ca. 20 prosent høyere drivstoffpris. Personbiltrafikken på korte reiser på Østlandet ble her beregnet å synke med ca. 4,5 prosent, hvilket innebærer en priselastisitet på ca. -0,22 (se Drivstoffavgifter).

Bilenes livsløpsutslipp

Modellberegningene gjelder kun driftsutslippet fra personbiler og andre reisemidler. Når en skal sammenlikne scenarioer der bilparkens sammensetning endrer seg, kan det være relevant også å ta hensyn til utslippet ved produksjon av kjøretøyene, i den grad dette varierer mellom biltypene. Men denne produksjonen skjer i all hovedsak utenlands og påvirker derfor ikke hvorvidt Norge oppfyller sine utslippsforpliktelser og -mål.

Batteriproduksjon er energikrevende. Per 2014 er utslippet ved produksjon av en elbil derfor anslått å være omtrent dobbelt så høyt (10-13 tonn CO2) som ved produksjon av en tilsvarende bensin- eller dieselbil (5-6 tonn). For bensin- og dieselbiler er driftsutslippet i løpet av bilens levetid fem til ti ganger så høyt som produksjonsutslippet. For elbiler er det direkte driftsutslippet null. Avhengig av hvordan strømmen produseres, genereres det likevel et visst utslipp ved bruk av elbiler se også Motoreffektivisering av personbiler (Hagman og Amundsen 2015).

Når og hvis taket i det europeiske kvotehandelssystemet blir bindende, vil utslipp ved produksjon av strøm til biler fortrenge annet utslipp. Det marginale driftsutslippet fra elbiler vil da bli å regne som null, uavhengig av strømmen genereres i varme-, vann-, atom-, vind- eller solkraftverk.

Alt i alt kan en livsløpsanalyse gi noe mindre forskjell mellom elbiler og biler med forbrenningsmotor enn om en kun ser på driftsutslippet. Dette avhenger likevel helt av energiforsyningen der hvor batteriene tilvirkes. Siden ladbare biler foreløpig er en nokså umoden teknologi, kan kostnadene ved produksjon av ladbare biler forventes å synke kraftig i de nærmeste par tiår. Stordriftsfordelene vil i beste fall kunne komme til uttrykk, ikke bare i den økonomiske kostnaden, men også når det gjelder klimafotavtrykket.

NOX-utslipp

Høy forbrenningstemperatur gir god energieffektivitet, men også økt NOX-dannelse. Det oppstår derfor en motsetning mellom på den ene siden høy temperatur, effektiv forbrenning og lave utslipp av CO2, og på den andre siden lave utslipp av den helseskadelige avgasskomponenten NO2. Fram til i dag har det i mange dieselmotorer vært nødvendig å begrense maksimal temperatur ved forbrenningsprosessen for å klare Euro-kravene til NOX ved typegodkjenningen.

Utslippet av NOX, og av den toksiske forbindelsen NO2, er vesentlig høyere for dieselbiler enn for bensinbiler (Hagman m. fl. 2011). Dieselbilenes økte markedsandel har derfor medført et tiltakende problem med NO2-konsentrasjon i atmosfæren. I tynt befolkede områder er problemet lite, men i byene kan det være stort, især under visse meteorologiske forhold (Strand m. fl. 2010).

I valget mellom diesel og bensin oppstår det med andre ord et motsetningsforhold mellom globale og lokale miljøhensyn. Til en viss grad bunner dette i fysiske lovmessigheter.

Det samme dilemmaet gjelder ikke når en skal velge enten elbil/hybrid eller diesel-/bensinbil. Hybriden har lavere utslipp av både NOX og CO2 enn den tilsvarende diesel-/bensinbilen, og elbilen er helt utslippsfri. Det innebærer at en gradvis overgang til elbiler og hybrider vil tjene begge formål, ved å redusere både NO2– og CO2-utslippet.

7. Andre virkninger

Virkninger for offentlig økonomi

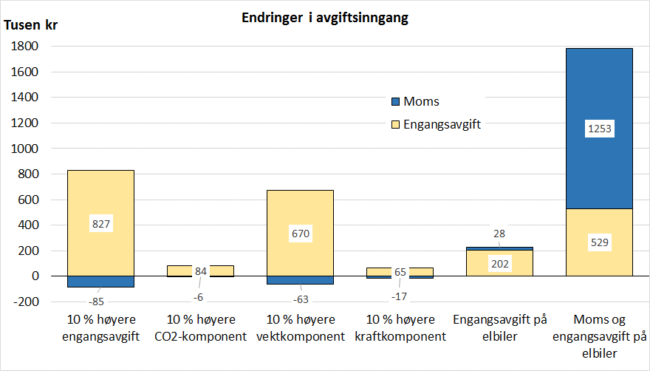

Endringer i engangsavgiften vil selvsagt påvirke provenyet, dvs. den samlede avgiftsinngangen til staten. I figur 8 vises provenyvirkningene av de samme avgiftsendringene som er vist i figur 5.

Figur 8: Endring i avgiftsinngang i seks ulike alternativ for avgiftsomlegging, regnet per 2014. Kilde: Steinsland m. fl. 2016.

Om hver av komponentene i engangsavgiften ble 10 prosent høyere, ville provenyet øke med anslagsvis 827 millioner kroner. Men momsinntektene ville gå litt ned, siden enda flere ville velge det momsfrie alternativet - elbil. Samlet provenyøkning fra moms og engangsavgift beregnes dermed å bli 742 millioner kroner per 2014.

En 10 prosents økning i kun CO2-komponenten ville selvsagt gi mindre provenyeffekt - bare 78 millioner kroner, ifølge modellberegningene. Enda mindre ville effekten i 2014 være av 10 prosent høyere avgift på motorytelsen: 48 millioner. Det er vektavgiften som slår. En 10 prosents økning her ville gi en samlet provenyøkning på anslagsvis 607 millioner kroner.

Det femte beregningsalternativet gjelder gjeninnføring av engangsavgift på elbiler. Vi har da forutsatt at elbilene får samme avgiftsregler som ladbare hybrider per 2014, dvs. negativ CO2-komponent, 15 prosent fradrag i vektkomponenten og null avgift på ytelsen i den elektriske motoren. Provenyeffekten beregnes i dette tilfellet til 230 millioner kroner i løpet av ett enkelt år.

Det siste alternativet, der elbilene blir belagt med både engangsavgift og moms, gir et økt proveny fra engangsavgiften på anslagsvis 529 millioner kroner - betydelig høyere enn dersom en ikke samtidig opphever momsfritaket (202 millioner). Det skyldes at når elbilene får moms, vil flere kjøpere velge bensin- eller dieselbiler, og disse vil være belagt med høyere engangsavgift enn elbilene. Den største økningen i avgiftsinngang kommer likevel i form av moms, med 1 253 millioner kroner i året. Momsfritaket er altså betydelig viktigere for elbilenes konkurranseevne enn fritaket fra engangsavgift.

I en viss forstand kan vi tolke dette beløpet som skatteinntektstapet knyttet til det någjeldende avgiftsfritaket. Men det er påvirket av hva vi sammenlikner med. Når beløpet ikke blir større, er det fordi vi tar utgangspunkt i et system der engangsavgiften allerede er vesentlig redusert for lavutslippsbiler, særlig når en del av motorytelsen skriver seg fra en elektromotor.

Dersom en f. eks. skulle sammenlikne med et helt annerledes avgiftssystem, som ikke favoriserer null- og lavutslippsbiler gjennom CO2-komponenten og/eller vektkomponenten, ville det beregnede provenytapet kunne bli vesentlig større. Spørsmålet om hva avgiftsfritakene for elbiler koster statskassen har således ikke noe fasitsvar.

Fordelingseffekter

Markedsvirkningene av de samme to motstridende avgiftsstrategiene som framgår av figur 5 og 8, er analysert av Steinsland m fl (2016). Det er forutsatt full avgiftsoverveltning, dvs. at prisen øker med samme beløp som avgiftspåslaget. Siden engangsavgiften i utgangspunktet er progressivt utformet, vil en generell (10 prosents) økning i engangsavgiften gi relativt størst utslag i prisen på de dyreste bilene. I disse høyprissegmentene vil salget falle, mens det øker noe i lavpriskategoriene.

Om vi legger til grunn at valget mellom en billig og dyr bilmodell har nær sammenheng med kjøperens økonomiske ressurser, vil en prisøkning for billige bilmodeller først og fremst ramme de mindre velbeslåtte bilkjøperne, mens en enda høyere pris på allerede dyre modeller først og fremst vil gå ut over de velstående. Slik sett kan en alminnelig økning i engangsavgiften muligens tolkes som en inntektsutjevnende skatteendring. Enda tydeligere vil den gunstige fordelingsvirkningen være hvis vi også tar med de husholdningene som i det hele tatt ikke har råd til bilhold. Disse skjærer helt klar av en økning i engangsavgiften.

Innføring av moms og engangsavgift på elbiler vil ha litt mindre tydelige fordelingseffekter. Prisene stiger og salget faller i 'Tesla-segmentet', mellom 575 og 800 tusen kroner regnet per juni 2017. Slik sett rammes kjøperne i dette segmentet. Men rundt 80 prosent av elbilene befinner seg i lavprissegmentet, så de fleste som 'straffes' når avgiftsfritakene oppheves, er kjøpere av relativt rimelige biler - opp til 345 tusen kroner regnet per juni 2017.

Skattefritakene for elbiler innebærer betydelige fordeler for kjøperne av de mest eksklusive elbilmodellene. Men disse er i mindretall. Det store gross av elbilkjøpere - og av bilkjøpere generelt - beveger seg i de nedre prisintervallene. Skattefritakene for elbiler har utvidet utvalget av noenlunde rimelige personbiler. Det er således lite trolig at innføring av moms og engangsavgift på elbiler virker progressivt. Det er mer nærliggende å anta det motsatte.

En kan innvende at sju av åtte norske hushold kjøper bruktbil og slik likevel kommer betydelig billigere fra det enn det som følger av prisene på nye biler. Det er sant. Men prisforskjellene for nye biler vil gjenspeiles i bruktbilprisene så lenge bilene er på vegen. Engangsavgiften skaper således tilsvarende prisforskjeller i bruktbilmarkedet som i markedet for nye biler.

Samtidig som engangsavgiften generelt og elbilfritakene spesielt bidrar sterkt til å senke de nye bilenes gjennomsnittlige utslipp, og slik er klimapolitisk effektive, synes fordelingsprofilen å være i hovedsak utjevnende (Steinsland m. fl. 2016).

Framkommelighet, ulykker og vegslitasje

Bilbruk gir opphav til ulykker, vegstøv og vegslitasje uavhengig av framdriftssystemet. Bilene tar dessuten plass både når de er i bruk og når de står stille. Når og hvis bilene blir billigere å bruke, vil dette skape utfordringer for miljøet og trafikkavviklingen dersom en ikke setter inn mottiltak, se f. eks. vegprising, fortetting, parkeringsrestriksjoner eller forbedret kollektivtransport.

8. Kostnader for tiltaket

Bruttokostnader

Ressurskostnaden ved elbilsatsingen kan i prinsippet anslås ved å sammenlikne importprisene på elbiler, dvs. prisene eksklusive engangsavgift og moms, med prisene på tilsvarende bensin- og dieselbiler. Elbilene er per 2016 dyrere i produksjon og import enn sammenliknbare, konvensjonelle biler. Forskjellen utgjør en ressursøkonomisk kostnad for landet. Utviklingen i personbilenes gjennomsnittlige importpriser siden 1988 framgår av figur 9. Realprisoppgangen etter 2012 skyldes i stor grad svekket kronekurs.

Figur 9: Gjennomsnittlig importverdi for nye personbiler 1988-2016, deflatert til prisnivået i april 2014. Kilder: Fridstrøm og Østli (2017), SSB Statistikkbanken.

Fram til og med 2009 bestod elbilimporten stort sett av små og enkelt utstyrte kjøretøy. Importprisen på elbiler (gul kurve) var i gjennomsnitt lavere enn for bensin- og dieselbiler (svart, henholdsvis rød kurve). Siden 2010 har dette bildet endret seg, slik at elbilene i stedet trekker gjennomsnittprisen (blå kurve) opp. Forskjellen mellom den kostnaden som faktisk påløper, og den som vi 'kunne hatt', dersom vi ikke importerte elbiler (grønn kurve), kan - litt forenklet - illustreres ved gapet mellom den blå og den grønne kurven. I 2015 og 2016 utgjorde merkostnaden, summert over alle personbiler importert, henholdsvis 1738 og 1748 millioner kroner, svarende til 5-6 prosent.

Denne merkostnaden vil øke i den grad elbilene får høyere markedsandel, men minke i den grad teknologien modnes og stordriftsfordelene ved elbilproduksjon blir større. For hele perioden 1988-2016 har vi, ut fra utenrikshandelsstatistikken (SSB Statistikkbanken), beregnet den økte ressurskostnaden for Norge som nasjon til 6689 millioner kroner (arealet mellom blå og grønn kurve i figur 9).

Den offentlige debatten om kostnadene ved skattefavoriseringen av utslippssvake biler kan lett gi inntrykk av at den samfunnsøkonomiske kostnaden kan måles i form av provenytap for statskassen. Men avgiftsbetalingene består i all hovedsak av overføring mellom ulike aktører i samfunnet, noe som er nesten helt irrelevant i samfunnsøkonomisk perspektiv. Mer presist skal 1 kr i provenytap verdsettes til bare 20 øre i det samfunnsøkonomiske regnskapet, ifølge retningslinjene fra Finansdepartementet (2014).

Provenyvirkningene er således ikke helt uten samfunnsøkonomisk interesse. Av større betydning er likevel at de høye satsene i engangsavgiften leder bilkundene i en annen retning enn de ellers ville ha tatt. Dermed oppstår det et nyttetap, av økonomer gjerne omtalt som 'dødvektstapet'. Konkret innebærer overgangen til elbiler f. eks. at kjøperne inntil videre får biler med mindre rekkevidde. Denne ulempen er ikke medregnet i ressurskostnaden avledet fra Figur 9, men vil måtte verdsettes og inngå i et fullstendig samfunnsøkonomisk regnskap. Et grovt regnestykke gjort av Bjertnæs (2016) antyder at nyttetapet for kjøperne på grunn av skattefavoriseringen av elbiler kan beløpe seg til ca. kr 3,5 milliarder i 2015, mao. at våre beregninger av ressurskostnaden fanger opp omtrent halvparten av den samfunnsøkonomiske kostnaden (se Fridstrøm 2017a).

Nettokostnader

I ressursregnskapet må en også ta hensyn til eventuelle inntekter og besparelser. Den viktigste posten i så måte er redusert energiforbruk. Elmotoren er i gjennomsnitt tre-fire ganger så energieffektiv som bensinmotoren. En overgang til elektrisk drift innebærer derfor at en sparer minst rundt to tredjedeler av energikostnadene. Dette gjelder dersom prisen per energienhet fossilt drivstoff er den samme som for strøm. I den grad strøm i Norge er billigere enn bensin og diesel, blir besparelsen enda større.

En halvering av personbilenes gjennomsnittlige CO2-utslipp vil, med uendret kjørelengde, innebære at bilistenes årlige utgifter til bensin og diesel synker med rundt 18 milliarder kroner. Av dette er ca. 10 milliarder drivstoffavgift og moms. Brutto ressursbesparelse for det norske samfunnet er med andre ord ca. 8 milliarder per år. Til fradrag kommer økningen i strømregningen, på anslagsvis 1/3 av 8 milliarder, dvs. 2,7 mrd kr. Netto energibesparelse kan dermed anslås til drøyt 5 mrd kr per år.

I et fullstendig ressursregnskap måtte en kalkulere inn alle årlige kostnads- og inntektsstrømmer gjennom en lengre periode og ta hensyn til at de påløper på ulike tidspunkt. Fridstrøm og Østli (2017) kommer - under ulike, moderat optimistiske forutsetninger - til at ressurskostnaden ved elbilpolitikken kan anslås til mellom 400 og 1600 kr per unngått tonn CO2 mellom 2015 og 2050.

Virkningene på lokalmiljøet hører også med i det samfunnsøkonomiske regnskapet. Viktigst her er trolig helsegevinsten ved redusert partikkel- og NO2-utslipp som følge av full eller delvis elektrifisering.

9. Formelt ansvar

Det er Stortinget som vedtar skatte- og avgiftssatsene, etter forslag fra regjeringen.

10. Utfordringer og muligheter

For personbiler registrert som drosje kan engangsavgiften gi klimapolitisk uhensiktsmessige insentiver: Biler registrert som drosje får som nevnt 60 prosent fradrag i vektkomponenten, samtidig som CO2-komponenten er lavere for alle biler med utslipp over 120 g/km. Etter tre år kan drosjen selges som bruktbil, uten at avgiftsfradraget må tilbakebetales. Kapitalkostnaden ved drift av drosjer med høy engangsavgift er derfor lav. Ordningen stimulerer ikke til anskaffelse av utslippsfrie drosjer, da disse ikke er belagt med engangsavgift i utgangspunktet, og slik vil få et normalt verdifall i løpet av de tre første årene som drosje.

En storstilt overgang til null- og lavutslippsbiler vil gradvis undergrave grunnlaget for drivstoffavgiftene. Per i dag utgjør disse avgiftene et viktig markedskorrektiv. Thune-Larsen m. fl. (2016) finner at vegbruksavgiften på bensin omtrent svarer til den gjennomsnittlige eksterne marginalkostnaden utenom klimagassutslipp, og slik er tilnærmet 'riktig' dosert, mens vegbruksavgiften på diesel vurdert på samme måte er ca. 3 kr for lav, se Drivstoffavgifter, og Generelt om økonomiske virkemidler. I den grad bensin og diesel forvitrer som avgiftsgrunnlag, kan det bli aktuelt å finne andre måter å internalisere de eksterne kostnadene på, se f. eks. Fridstrøm (2017a) eller Vegprising/køprising.

Å nå klimamål i transportsektoren er beheftet med stor usikkerhet. Det er derfor interessant at Solberg-regjeringens klimamelding fra juni 2017 (Meld. St. 41 2016-2017) som siste avsnitt (side 102) slår fast at det på globalt nivå vil koste dyrt å ikke nå klimamålene:

«Selv med en kostnadseffektiv tilnærming for å følge opp 2030-målet, vil nødvendige tiltak for å redusere utslippene innebære kostnader både for staten, lokale myndigheter og private aktører. For verden som helhet vil kostnadene ved at landene ikke gjennomfører en klimapolitikk i tråd med målene i Parisavtalen potensielt være svært store. Økt oppvarming øker for eksempel risikoen for negative irreversible konsekvenser, som tap av naturmangfold og havnivåstigning. Denne type kostnader vil mest sannsynlig langt overstige kostnadene ved nødvendige tiltak for å nå det langsiktige målet nedfelt i Parisavtalen.»

11. Referanser

Aamaas, B. og Fridstrøm, L. 2014

Klimagassutslipp fra norsk transport. S.18-24 i Fridstrøm og Alfsen (red.) (2014).

Alfsen, K. H. 2014

Det europeiske kvotehandelssystemet. S. 56-59 i Fridstrøm og Alfsen (red.) (2014).

Bjertnæs, G. M. H. 2016

Hva koster egentlig elbilpolitikken? Samfunnsøkonomen 130(2): 61-68.

Eriksen, K. S. og Jean-Hansen, V. 2012

Beregning av bruksfradrag for importerte brukte biler. Oslo, Transportøkonomisk institutt. Arbeidsdokument 50122/2012.

Figenbaum, E., Eskeland, G., Leonardsen, J. og Hagman, R. 2013

85g CO2 per kilometer i 2020. Er det mulig? Oslo, Transportøkonomisk institutt. TØI-rapport 1264.

Figenbaum, E. and Kolbenstvedt, M. 2015

Pathways to electromobility - perspectives based on Norwegian experiences. Oslo, Institute of Transport Economics. TOI report 1420/2015.

Figenbaum, E. and Kolbenstvedt, M. 2016

Learning from Norwegian battery electric- and plug-in hybrid vehicle users. Results from a survey of vehicle owners. Oslo, Institute of Transport Economics. TOI report 1492/2016.

Finansdepartementet 2014

Prinsipper og krav ved utarbeidelse av samfunnsøkonomiske analyser mv. Rundskriv R-109/14.

Finansdepartementet 2016

Statsbudsjettet. Prop. 1 S (2016 - 2017) Proposisjon til Stortinget (forslag til stortingsvedtak) for budsjettåret 2017

Fridstrøm, L. 2017a

Bilavgiftenes markedskorrigerende rolle. Samfunnsøkonomen 131 (2): 49-65.

Fridstrøm, L. 2017b

From innovation to penetration: Calculating the energy transition time lag for motor vehicles. Energy Policy 108: 487-503.

Fridstrøm, L. og Alfsen, K. H. (red.) 2014

Vegen mot klimavennlig transport. Oslo, Transportøkonomisk institutt/CICERO. TØI-rapport 1321.

Fridstrøm, L., Steinsland, C. og Østli, V. 2014

Engangsavgift for personbiler. S. 92-106 i Fridstrøm og Alfsen (red.) (2014).

Fridstrøm, L., Østli, V. og Johansen, K. W. 2013

Vrakpant som klimatiltak. Oslo, Transportøkonomisk institutt. TØI-rapport 1292.

Fridstrøm, L. and Østli, V. 2016

The vehicle purchase tax as a climate policy instrument. Transportation Research Part A 96: 168-189.

Fridstrøm, L., Østli, V. and Johansen, K. W. 2016

A stock-flow cohort model of the national car fleet. European Transport Research Review 8: 22.

Hagman, R., Gjerstad, K. I. og Amundsen, A. H. 2011

NO2-utslipp fra kjøretøyparken i norske storbyer. Utfordringer og muligheter frem mot 2025. Oslo, Transportøkonomisk institutt. TØI-rapport 1168.

Hagman, R. og Amundsens, A. H. 2013

Utslipp fra kjøretøy med Euro 6/VI teknologi. Oslo, Transportøkonomisk institutt. TØI-rapport 1259.

Hagman, R., Weber, C. og Amundsens, A. H. 2015

Utslipp fra nye kjøretøy - holder de hva de lover? Avgassmålinger Euro 6/VI - status 2015. Oslo, Transportøkonomisk institutt. TØI-rapport 1407/2015.

ICCT 2015

European Vehicle Market Statistics. Pocketbook 2015/16. The International Council on Clean Transportation, Berlin. Available at http://eupocketbook.theicct.org.

Madslien, A. og Kwong, C.-K. 2015

Klimagasseffekt ved ulike tiltak og virkemidler i samferdselssektoren – transportmodellberegninger. Oslo, Transportøkonomisk institutt. TØI-rapport 1427.

Meld. St. 33 (2016-2017)

Nasjonal transportplan 2018-2029. Samferdselsdepartementet, Oslo.

Meld. St. 41 (2016-2017).

Klimastrategi for 2030 – norsk omstilling i europeisk samarbeid. Klima- og miljødepartementet, Oslo

Mock, P., German, J., Bandivadekar, A., Riemersma, I., Ligterink, N. 2013

From laboratory to road: A comparison of official and 'real-world' fuel consumption and CO2 values for cars in Europe and the United States. ICCT. Tilgjengelig her: http://www.theicct.org/sites/default/files/publications/ICCT_LabToRoad_20130527.pdf

OFV 1971

Bil- og Veistatistikk 1971. Oslo, Opplysningsrådet for biltrafikken.

Proba Samfunnsanalyse 2014

Refusjon av engangsavgift ved eksport av bruktbil. Mulig innretning og konsekvenser. Rapport 2014-06. http://www.regjeringen.no/pages/38742815/rapport2014_06_engangsavgift_bruktbil.pdf

Schipper, L. and Grugg, M. 2000

On the rebound? Feedback between energy intensities and energy uses in IEA countries. Energy Policy 28:367-388.

Small, K. and van Dender, K. 2005

The Effect of Improved Fuel Economy on Vehicle Miles Travelled: Estimating the Rebound Effect Using U.S. State Data, 1966-2001. University of California Energy Institute: Policy & Economics. Tilgjengelig her: http://escholarship.org/uc/item/1h6141nj#page-36

Steinsland, C. 2014

Vedlegg 1: Modellberegninger. S. 249-278 i Fridstrøm og Alfsen (red.) (2014).

Steinsland, C., Østli, V. og Fridstrøm, L. 2016

Equity effects of automobile taxation. Transportøkonomisk institutt. TØI-rapport 1463.

Strand, A., Aas, H., Christiansen, P., Nenseth, V. og Fearnley, N. 2010

Bergen vinteren 2011. Evaluering av tiltak mot lokal luftforurensing. Oslo, Transportøkonomisk institutt. TØI-rapport 1091.

Thune-Larsen, H., Veisten, K., Rødseth, K. L., Klæboe, R. 2016

Marginale eksterne kostnader ved vegtrafikk - med korrigerte ulykkeskostnader. Oslo, Transportøkonomisk institutt. TØI-rapport 1307/2014, revidert 2016.

Tietge, U., Zacharof, N., Mock, P., Franco, V., German, J., Bandivadekar, A., Ligterink, N., Lambrecht, U. 2015

From laboratory to road: A 2015 update of official and 'real-world' fuel consumption and CO2 values for passenger cars in Europe. ICCT, Berlin.

Tietge, U., S. Díaz, P. Mock, J. German, A. Bandivadekar og N Ligterink 2016

From laboratory to road: A 2016 update of official and ‘real-world’ fuel consumption and CO2 values for passenger cars in Europe. ICCT, Berlin.

Toll- og avgiftsdirektoratet 2013

Forslag til endring av Finansdepartementets forskrift om engangsavgift på motorvogner. Høringsnotat. http://www.toll.no/upload/horinger/H%C3%B8ring%20-%20Endring%20av%20engangsavgiftforskriften/h%C3%B8ringsnotat.pdf

Østli, V., Fridstrøm, L., Johansen, K. W., Tseng, Y.-Y. 2017

A generic discrete choice model of automobile purchase. European Transport Research Review 9: 16.